월가가 주목하는 10달러 미만 저평가 종목 3선?

최근 투자자들의 관심은 급등하는 엔비디아와 같은 고평가 기술주에 쏠려 있지만, 월가는 10달러 미만의 저평가된 우량주에도 주목하고 있습니다. 이러한 기업들은 엔비디아만큼의 폭발적인 성장을 보여주지는 못할 수 있지만, 탄탄한 성장 잠재력을 가지고 있어 투자자들의 관심을 끌고 있습니다.

1. 그랩 홀딩스 (GRAB): 동남아시아 시장을 장악하는 모빌리티 공룡

싱가포르에 본사를 둔 그랩 홀딩스는 동남아시아 시장에서 차량 호출 및 배달 서비스를 제공하는 대표적인 기업입니다. 그랩은 AI와 머신러닝 기술을 활용하여 운영 효율성을 높이고 수익성을 개선하는 데 주력하고 있습니다.

- 탄탄한 성장세: 1분기 실적 발표에서 그랩은 전년 대비 24% 증가한 매출과 6,200만 달러의 조정 EBITDA를 기록했습니다. 총 상품 거래액(GMV)도 전년 동기 대비 21% 증가하는 등 견조한 성장세를 이어가고 있습니다.

- 긍정적인 전망: 그랩은 올해 연간 EBITDA 전망치를 기존 1억 8,000만~2억 달러에서 2억 5,000만~2억 7,000만 달러로 상향 조정했습니다. 이는 그랩의 미래 성장에 대한 긍정적인 신호로 해석됩니다.

- 월가의 평가: 그랩 홀딩스를 분석하는 7명의 애널리스트 모두 '매수' 의견을 제시하고 있으며, 1년 목표 주가는 5달러를 넘어 현재 주가 대비 44% 상승 여력이 있다고 평가했습니다.

이 이미지는 월스트리트 분석가들이 예측한 향후 12개월 동안 Grab Holdings Ltd(GRAB)의 주가 전망을 요약한 자료입니다.

핵심 내용:

- 평균 목표 주가: 4.83달러 (37% 상승 여력)

- 최저 목표 주가: 4.04달러 (14% 상승 여력)

- 최고 목표 주가: 7.35달러 (108% 상승 여력)

세부 정보:

- 월스트리트 분석가들은 GRAB의 주가가 향후 12개월 동안 상승할 것으로 예측하고 있습니다.

- 분석가들의 평균 목표 주가는 현재 주가보다 37% 높은 4.83달러입니다.

- 가장 낮은 목표 주가는 4.04달러로 14% 상승 여력이 있으며, 가장 높은 목표 주가는 7.35달러로 108% 상승 여력이 있습니다.

- 이미지 하단의 그래프는 시간 경과에 따른 GRAB의 주가 변동을 보여줍니다. 녹색 선은 최고 목표 주가, 파란색 선은 평균 목표 주가, 빨간색 선은 최저 목표 주가를 나타냅니다.

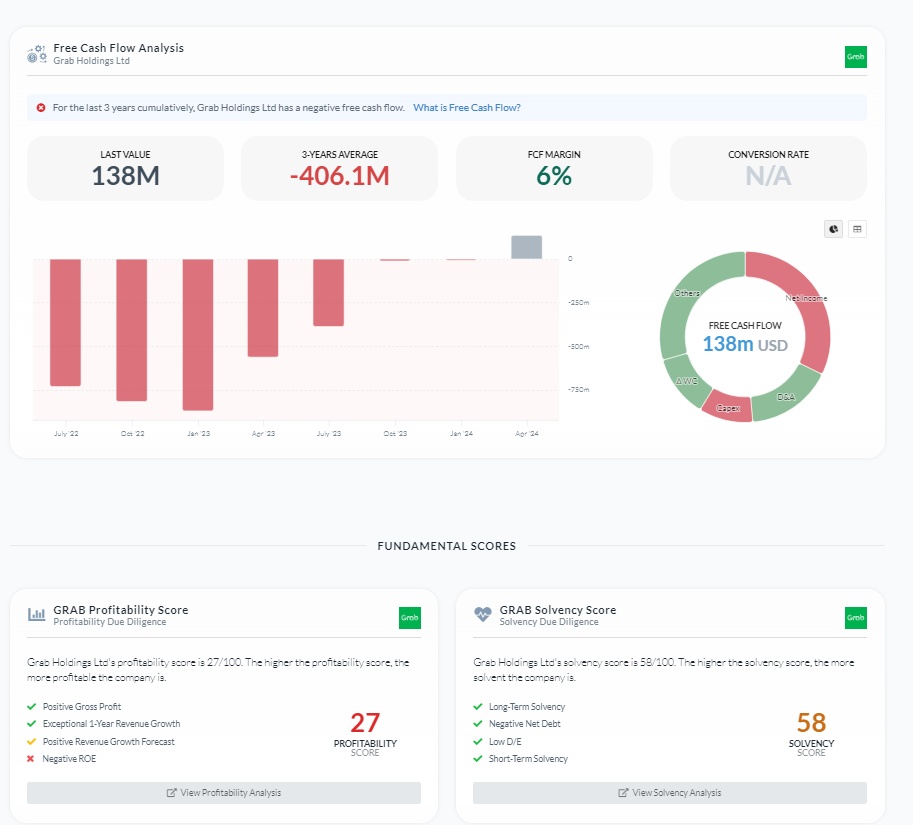

이 이미지는 금융 분석 플랫폼 'Seeking Alpha'에서 제공하는 Grab Holdings Ltd.(GRAB)의 현금 흐름 분석 자료입니다.

핵심 내용:

- 3년 누적 잉여현금흐름: Grab Holdings Ltd.는 지난 3년간 누적 잉여현금흐름이 마이너스(-)를 기록했습니다.

- 최근 잉여현금흐름: 1억 3,800만 달러 (2024년 4월 기준)

- 3년 평균 잉여현금흐름: -4억 610만 달러

- 잉여현금흐름 마진: 6%

- 잉여현금흐름 전환율: 해당 없음(N/A)

그래프 분석:

- 2022년 7월부터 2024년 4월까지 분기별 잉여현금흐름 추이를 보여주는 막대 그래프가 있습니다. 2023년 4분기에 잠시 플러스(+)를 기록했지만, 대체로 마이너스(-) 흐름을 보이고 있습니다.

- 원형 그래프는 2024년 4월 기준 잉여현금흐름의 구성 요소를 나타냅니다.

기본 점수:

- 수익성 점수: 27/100점으로 낮은 편입니다. 총 이익은 플러스(+)이지만, 1년 매출 성장률은 높고, 매출 성장 전망은 긍정적입니다. 하지만 자기자본이익률(ROE)은 마이너스(-)입니다.

- 지불 능력 점수: 58/100점으로 보통 수준입니다. 순부채는 마이너스(-)이고, 부채비율은 낮습니다. 하지만 장기 및 단기 지불 능력에는 문제가 있는 것으로 보입니다.

Grab Holdings Ltd.는 최근 잉여현금흐름이 플러스(+)로 전환되었지만, 지난 3년간 누적 잉여현금흐름은 마이너스(-)를 기록했습니다. 수익성과 지불 능력 점수는 낮거나 보통 수준으로, 투자 시 주의가 필요합니다.

2. 에어십 AI (AISP): AI 기반 보안 솔루션 제공업체

에어십 AI는 AI 기반 엣지 컴퓨팅 감시 시스템을 개발하는 기업으로, 주로 정부 기관을 대상으로 제품을 판매하고 있습니다. 최근에는 미국 법무부와 세 번째 단독 계약을 체결하는 등 성장세를 이어가고 있습니다.

- 높은 성장 잠재력: 월가 애널리스트들은 에어십 AI의 주가가 향후 12개월 동안 세 배까지 상승할 수 있다고 예측하고 있습니다. 12달러 목표 주가는 현재 주가 대비 155%의 상승 여력을 의미합니다.

- 정부 기관과의 협력: 에어십 AI는 미국 법무부와 여러 건의 계약을 체결하며 기술력을 인정받고 있습니다. 이러한 정부 기관과의 협력은 에어십 AI의 성장에 긍정적인 영향을 미칠 것으로 기대됩니다.

- AI 기술 활용: 에어십 AI의 아크로폴리스 플랫폼은 고객이 전체 디지털 생태계에서 장치와 센서를 관리할 수 있도록 지원합니다. AI 플랫폼은 엣지에서 카메라를 모니터링하여 잠재적인 보안 위협을 식별하고, 인간의 분석을 통해 위협 여부를 확인합니다.

이 이미지는 금융 분석 플랫폼 Seeking Alpha에서 제공하는 Airship AI Holdings, Inc.(AISP)의 주가 전망 정보입니다.

주요 내용:

- 주가 전망: 1명의 애널리스트가 예측한 AISP의 12개월 목표 주가는 $12이며, 이는 현재 주가($4.34) 대비 176.50% 상승을 의미합니다.

- 애널리스트 의견: AISP에 대한 투자 의견은 '강력 매수(Strong Buy)'입니다.

- 과거 12개월 주가 추이: 2023년 10월부터 2024년 6월까지의 주가 변동을 보여주는 그래프가 포함되어 있습니다. 최근 주가는 하락세를 보이고 있지만, 애널리스트의 목표 주가는 현재 주가보다 훨씬 높습니다.

요약:

한 명의 애널리스트는 AISP의 주가가 향후 12개월 동안 현재 주가 대비 176.50% 상승한 $12에 도달할 것으로 예상하고 있으며, 투자 의견은 '강력 매수'입니다. 하지만 최근 주가는 하락세를 보이고 있어 투자 시 유의해야 합니다.

이 이미지는 금융 분석 플랫폼 Seeking Alpha에서 제공하는 Airship AI Holdings, Inc.(AISP)의 내재 가치 분석 자료입니다.

핵심 내용:

- 내재 가치: Seeking Alpha의 분석에 따르면, AISP의 주당 내재 가치는 0.62달러로 평가되었습니다. 이는 현재 시장 가격인 4.34달러보다 훨씬 낮은 수준입니다.

- 고평가 상태: 현재 시장 가격이 내재 가치보다 86% 높게 평가되어, AISP 주식은 현재 고평가 상태라고 볼 수 있습니다.

- 핵심 지표:

- DCF 가치: -92% (현금 흐름 할인 모델로 평가한 가치가 매우 낮음)

- 상대 가치: -80% (동종 업계 기업과 비교했을 때 고평가)

- 월가 목표 주가: N/A (아직 월가 애널리스트의 목표 주가가 설정되지 않음)

- 순이익: -12.6백만 달러 (최근 12개월 동안 순손실 기록)

Seeking Alpha의 분석에 따르면, AISP는 현재 시장 가격이 내재 가치보다 훨씬 높은 고평가 상태입니다. 이는 투자자들에게 AISP 주식 투자에 대한 경고 신호를 보내는 것으로 해석될 수 있습니다. 하지만 내재 가치는 미래 현금 흐름에 대한 예측에 기반하므로, 실제 기업의 성과와 시장 상황에 따라 달라질 수 있습니다.

이 이미지는 금융 분석 플랫폼 알파스프레드에서 제공하는 Airship AI Holdings, Inc.(AISP)의 기초 점수(Fundamental Scores)를 보여줍니다. 기초 점수는 기업의 수익성과 지불 능력을 평가하는 지표입니다.

AISP Profitability Score (수익성 점수):

- 46/100점으로, 낮은 점수는 아니지만 개선의 여지가 있습니다.

- 긍정적인 요소:

- 뛰어난 매출 성장 예측

- 뛰어난 3년 평균 투하자본이익률(ROIC)

- 뛰어난 자기자본이익률(ROE)

- 양호한 총 이익

- 개선 필요 요소:

- 구체적인 내용은 "View Profitability Analysis"를 클릭하여 확인해야 합니다.

AISP Solvency Score (지불 능력 점수):

- 21/100점으로, 매우 낮은 점수입니다.

- 부정적인 요소:

- 높은 부채비율(D/E)

- 부채 상환 테스트 실패

- 단기 지불 능력 부족

- 장기 지불 능력 부족

- 개선 필요 요소:

- 구체적인 내용은 "View Solvency Analysis"를 클릭하여 확인해야 합니다.

AISP는 수익성 측면에서는 긍정적인 요소들이 있지만, 지불 능력 측면에서는 심각한 문제를 안고 있습니다. 높은 부채비율과 단기 및 장기 지불 능력 부족은 투자자들에게 큰 위험 요소로 작용할 수 있습니다. 따라서 AISP에 투자하기 전에 "View Solvency Analysis"를 클릭하여 자세한 정보를 확인하고, 투자 결정에 신중을 기해야 합니다.

3. 멜코 리조트 & 엔터테인먼트 (MLCO): 마카오 카지노 시장 회복의 수혜주

멜코 리조트 & 엔터테인먼트는 마카오에서 리조트를 운영하는 카지노 기업입니다. 팬데믹으로 인해 큰 타격을 입었지만, 최근 마카오 카지노 시장이 회복세를 보이면서 멜코 리조트도 실적 개선을 이루고 있습니다.

- 시장 회복세: 5월 마카오 게임 수익은 팬데믹 이후 최고치를 기록하며 30% 증가했습니다. 방문객 수도 23% 증가했지만, 팬데믹 이전 수준에는 아직 미치지 못하고 있습니다.

- 실적 개선: 멜코 리조트는 1분기 매출이 전년 동기 대비 67% 증가한 9억 7,250만 달러를 기록했으며, 7,980만 달러의 영업이익을 달성했습니다. 이는 지난해 같은 기간 1,240만 달러 손실에서 크게 개선된 수치입니다.

- 월가의 평가: 멜코 리조트를 분석하는 6명의 애널리스트 모두 '매수' 의견을 제시하고 있으며, 1년 목표 주가는 13.25달러로 현재 주가 대비 72% 상승 여력이 있다고 평가했습니다.

이 이미지는 금융 분석 플랫폼 Seeking Alpha에서 제공하는 Melco Resorts & Entertainment Limited(MLCO)의 주가 전망 정보입니다.

주요 내용:

- 주가 전망: 7명의 애널리스트가 예측한 MLCO의 12개월 평균 목표 주가는 $12.79이며, 이는 현재 주가($7.94) 대비 61.08% 상승 여력을 의미합니다.

- 애널리스트 의견: MLCO에 대한 투자 의견은 '강력 매수(Strong Buy)'입니다.

- 목표 주가 범위:

- 최저 목표 주가: $9.60 (+20.91%)

- 최고 목표 주가: $18.20 (+129.22%)

- 과거 12개월 주가 추이: 2023년 10월부터 2024년 6월까지의 주가 변동을 보여주는 그래프가 포함되어 있습니다. 2023년 말부터 상승세를 보이다가 최근에는 주춤하는 모습입니다.

다수의 월스트리트 애널리스트들은 MLCO의 주가가 향후 12개월 동안 상당한 상승 여력을 가지고 있다고 전망하며, 투자 의견은 '강력 매수'입니다. 하지만 최근 주가가 다소 주춤하는 모습을 보이고 있어 투자 시 유의해야 합니다.

이 이미지는 Melco Resorts & Entertainment Limited (MLCO) 주식에 대한 월스트리트 애널리스트들의 투자 의견과 목표 주가를 보여주는 표입니다.

애널리스트들의 평가:

- Ronald Leung (B of A Securities): 2024년 5월 29일에 MLCO에 대한 투자 의견을 "Hold"에서 "Strong Buy"로 상향 조정하고, 목표 주가를 $7.5에서 $10로 높였습니다. 이는 30.98%의 상승 여력을 의미합니다.

- Praveen Choudhary (Morgan Stanley): 2024년 5월 6일에 MLCO에 대한 투자 의견을 "Hold"에서 "Buy"로 상향 조정하고, 목표 주가를 $8.3에서 $9.6로 높였습니다. 이는 20.91%의 상승 여력을 의미합니다.

- George Choi (Citigroup): 2024년 5월 1일에 MLCO에 대한 투자 의견을 "Strong Buy"로 유지하고, 목표 주가를 $14로 유지했습니다. 이는 76.32%의 상승 여력을 의미합니다.

- Joseph Stauff (Susquehanna): 2024년 4월 29일에 MLCO에 대한 투자 의견을 "Buy"로 유지하고, 목표 주가를 $15에서 $11로 낮췄습니다. 이는 38.54%의 상승 여력을 의미합니다.

- Vitaly Umansky (Seaport Global): 2024년 4월 15일에 MLCO에 대한 투자 의견을 "Strong Buy"로 제시하고, 목표 주가를 $10로 설정했습니다. 이는 25.94%의 상승 여력을 의미합니다.

전반적인 분석:

대부분의 애널리스트들은 MLCO에 대해 긍정적인 전망을 가지고 있으며, 특히 Ronald Leung과 Praveen Choudhary는 최근에 투자 의견을 상향 조정했습니다. 하지만 Joseph Stauff는 목표 주가를 낮추었으므로, 투자 결정을 내리기 전에 다양한 정보를 종합적으로 고려해야 합니다.

월가가 주목하는 10달러 미만 저평가 우량주 3선: 2024년 6월 총정리

2024년 6월, 월가는 엔비디아와 같은 고평가 기술주 외에도 10달러 미만의 저평가 우량주에 주목하고 있습니다. 숨겨진 투자 기회를 찾는 투자자라면 다음 3가지 종목을 눈여겨볼 만합니다.

1. 그랩 홀딩스 (GRAB): 동남아시아 모빌리티 시장의 성장 엔진

- 사업 내용: 동남아시아 차량 호출 및 배달 서비스 선두 기업

- 투자 포인트:

- 견조한 성장세: 1분기 매출 24% 증가, GMV 21% 증가

- 긍정적인 연간 실적 전망: EBITDA 전망치 상향 조정

- 월가의 긍정적 평가: 7명 애널리스트 '강력 매수' 의견, 평균 목표 주가 4.83달러 (37% 상승 여력)

- 주의 사항:

- 3년 누적 잉여현금흐름 마이너스

- 수익성 및 지불 능력 점수 낮음

2. 에어십 AI (AISP): AI 기반 보안 솔루션의 미래

- 사업 내용: AI 기반 엣지 컴퓨팅 감시 시스템 개발

- 투자 포인트:

- 높은 성장 잠재력: 월가 목표 주가 12달러 (176.50% 상승 여력)

- 정부 기관과의 협력: 미국 법무부와 단독 계약 체결

- AI 기술 활용: 아크로폴리스 플랫폼으로 보안 위협 식별

- 주의 사항:

- 현재 시장 가격이 내재 가치보다 86% 높음

- 지불 능력 점수 매우 낮음 (21/100점)

3. 멜코 리조트 & 엔터테인먼트 (MLCO): 마카오 카지노 시장 회복의 수혜

- 사업 내용: 마카오 카지노 리조트 운영

- 투자 포인트:

- 마카오 카지노 시장 회복세: 5월 게임 수익 30% 증가

- 실적 개선: 1분기 매출 67% 증가, 영업이익 7,980만 달러 달성

- 월가의 긍정적 평가: 7명 애널리스트 '강력 매수' 의견, 평균 목표 주가 12.79달러 (61.08% 상승 여력)

- 주의 사항:

- 최근 주가 상승세 주춤

- 중국 경제 및 정책 변동성에 따른 리스크

위 3가지 종목은 각각 성장 잠재력과 리스크를 동시에 가지고 있습니다. 투자 결정 전에 기업의 재무 상태, 사업 전망, 시장 상황 등을 면밀히 분석하고, 자신의 투자 목표와 위험 감수 수준을 고려하여 신중하게 판단해야 합니다.

'경제전반 > 미국경제 및 주식이야기' 카테고리의 다른 글

| 이오스 에너지, Cerberus로부터 최대 3억 1,550만 달러 전략적 투자 유치 (19) | 2024.06.25 |

|---|---|

| 엔비디아 주가 급락, 투자자 이탈 심화: 3일 연속 하락세, 월가 전망 엇갈려 (18) | 2024.06.25 |

| 6월 24일 미국 주식 시장, 2분기 성공 마무리 기대 속 소폭 상승 출발 (17) | 2024.06.24 |

| 펩시 주가 전망(PepsiCo, PEP) : 알파 스프레드 심층 분석 (25) | 2024.06.24 |

| 기후 변화로 인한 미국 주택 보험료 상승 (6) | 2024.06.24 |

| 2분기 마지막 주, 핵심 인플레이션 지표 발표와 시장 전망 (2) | 2024.06.24 |

| 인공지능 관련주 (3) | 2024.06.23 |

| 비트코인, 90,000달러 돌파 가능성? 분석가 Kevin Svenson의 전망 (2) | 2024.06.23 |